华尔街最准分析师:美债暴跌结束了,因为特朗普无 “无法容忍债务和赤字”

美债历史性暴跌后,华尔街最准分析师预测,这波债券抛售潮可能即将结束,关键原因是特朗普政府”无法容忍更大的债务和赤字”。

自 9 月美联储宣布 50 个基点的降息以来,美债收益率上涨超过 100 个基点,成为表现最差的资产之一,10 年期美债收益率飙升至接近 5% 的水平。这印证了美银首席投资策略师 Michael Hartnett 长期以来的观点:”卖出第一次降息”。

但 Hartnett 认为,特朗普对 “小政府” 的追求意味着美债收益率将达到 “双顶”,即 5% 的债券收益率不会进一步上升。

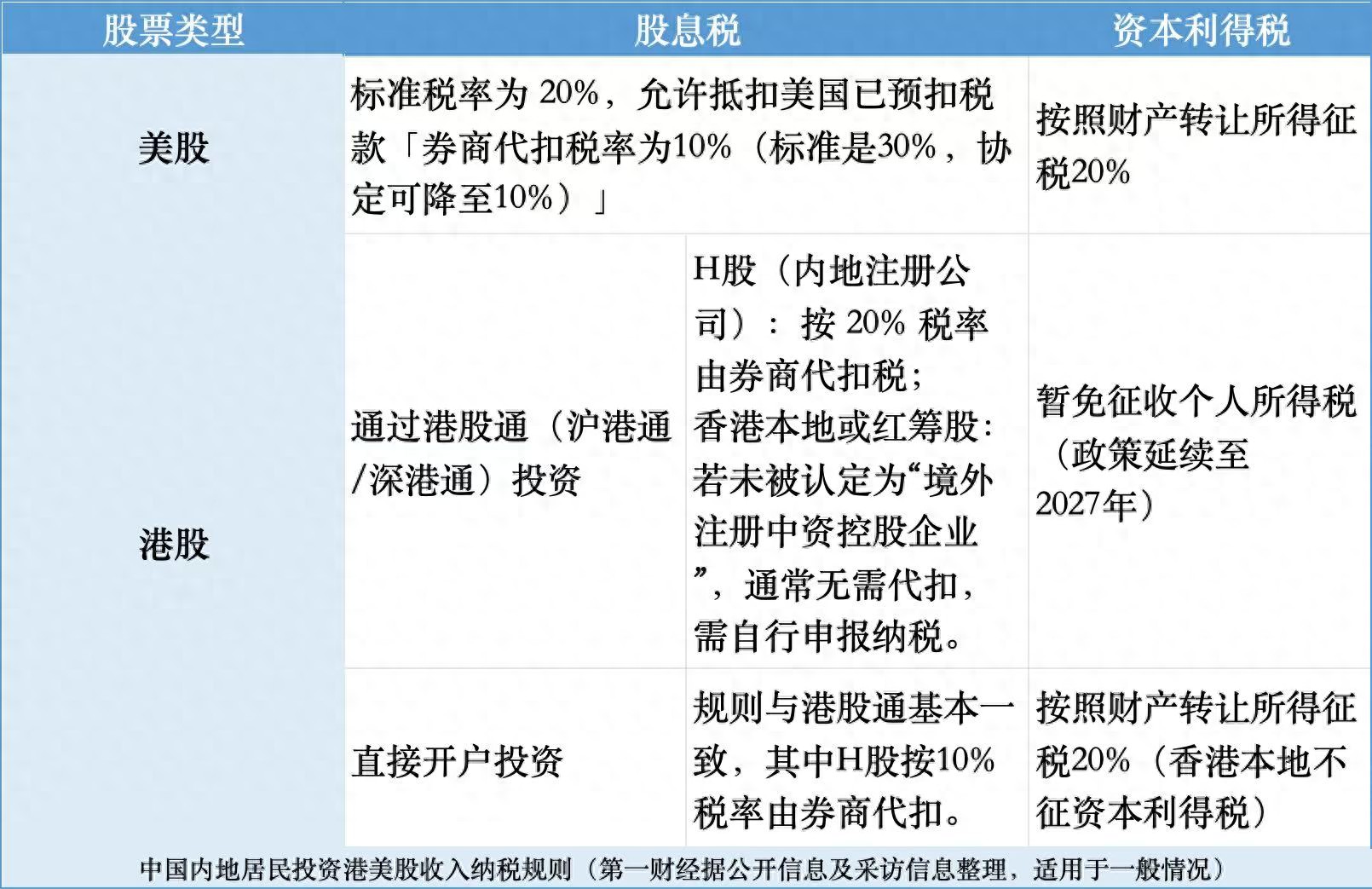

90 年来首次,美债十年滚动回报陷入负值

Hartnett 在最新报告中指出,过去 90 年来,10 年期美国国债的 10 年滚动回报从未出现过负值,直到最近美国国债的十年回报率首次出现了-0.5% 的负值。

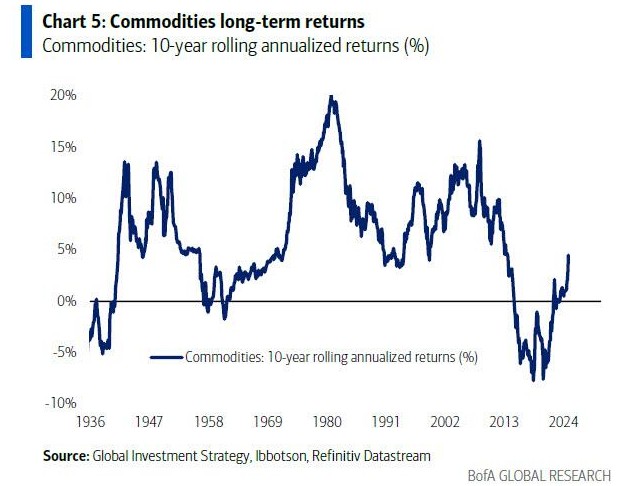

相比之下,同期美股长期回报率为 13.1%,大宗商品为 4.5%,投资级债券为 2.4%,国库券为 1.8%。这意味着除了美国国债以外,其他主要资产类别仍保持正回报。

深跌后,美债或迎来 “特朗普拐点”

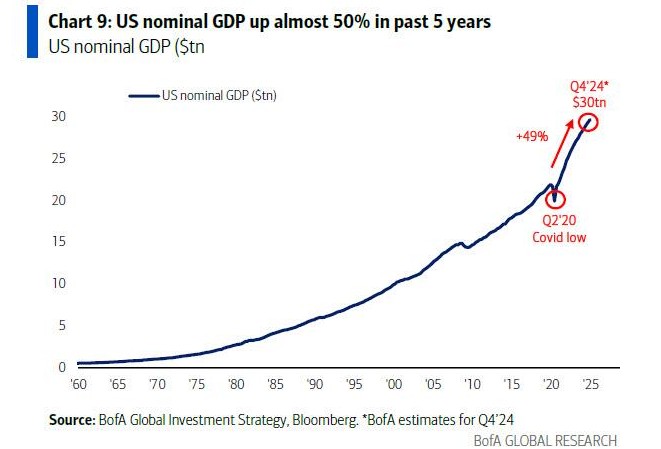

Hartnett 指出,特朗普政府”无法容忍更大的债务和赤字”,这可能成为债券抛售结束的关键因素。美国政府目前规模达 7.3 万亿美元,相当于世界第三大经济体。过去 5 年,美国名义 GDP 增长了 50%,其中很大一部分来自政府支出的扩张。然而,2025 年这一增长动力可能难以持续。

Hartnett 指出,特朗普对 “小政府” 的追求意味着美债收益率将达到 “双顶”,即 5% 的债券收益率不会进一步上升。Hartnett 建议投资者增加债券久期和利率敏感型资产的配置,如 XHB(房屋建筑)、UTIL(公用事业)、XLF(金融)和 XBI(生物科技)。

他还提出了债券投资组合的潜在回报:

如果收益率回落至 4%,一个 “低风险” 债券组合(20% T-bills、20% 30 年期美国国债、20% 投资级债券、20% 高收益债券、20% 新兴市场债券)可能产生 11-12% 的回报;

一个 “高风险” 债券组合(25% 30 年期美国国债、25% 优先股、25% CCC 级债券、25% 新兴市场高收益债券)可能产生 14-15% 的回报。

美债收益率见顶利好利率敏感型股票

对于股票市场,Hartnett 提出了四个关键观察点:

a. 美国指数的下跌受到特朗普政策的保护,但上涨受到集中度、估值和持仓的限制。

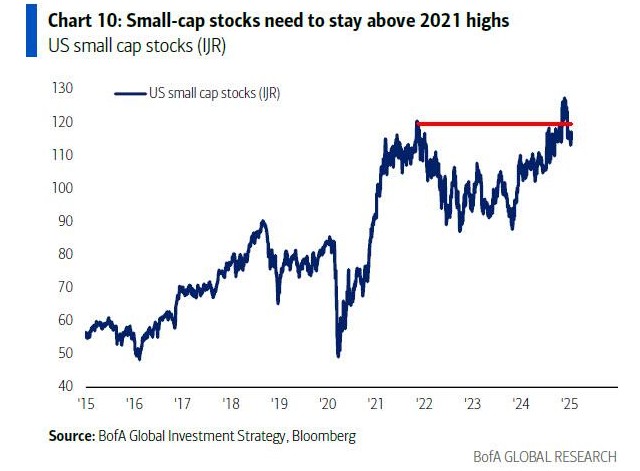

b. 如果收益率达到峰值且特朗普 2.0 无法推动小盘股(IJR)突破 2021 年的高点,资产配置者可能会减少股票的超配。

c. 他建议在收益率 “双顶” 的情况下,购买利率敏感型股票(如 XHB、XLU、XLF、REIT)。

d. 对于 2025 年,他看好国际股票(欧盟、中国、新兴市场),基于政策宽松、货币贬值和估值优势,以及俄罗斯/乌克兰和中东地区的和平局势。

文章来源:长桥证券,作者:华尔街见闻

延伸阅读:

比特币创历史新高:机构加码与降息预期能否助推冲击15万美元?

预测市场揭示:比特币今年突破15万美元概率仅三分之一 比特币冲高后回落,能否在今年突破15万美元? 8月14日,比特币(...

只需15美元,押注下一个AI黑马?SoundHound AI或是性价比最高的成长股选择

增长150%,订单储备达12亿美元,这家AI公司为何值得小资金投资者关注? 从智能车载到智慧餐厅:SoundHound用...

表面贵实则不贵:Nvidia英伟达股价被低估的真正原因

表面昂贵实则低估:英伟达仍是长期投资者的AI首选 英伟达(Nvidia,NASDAQ: NVDA) 是当今...

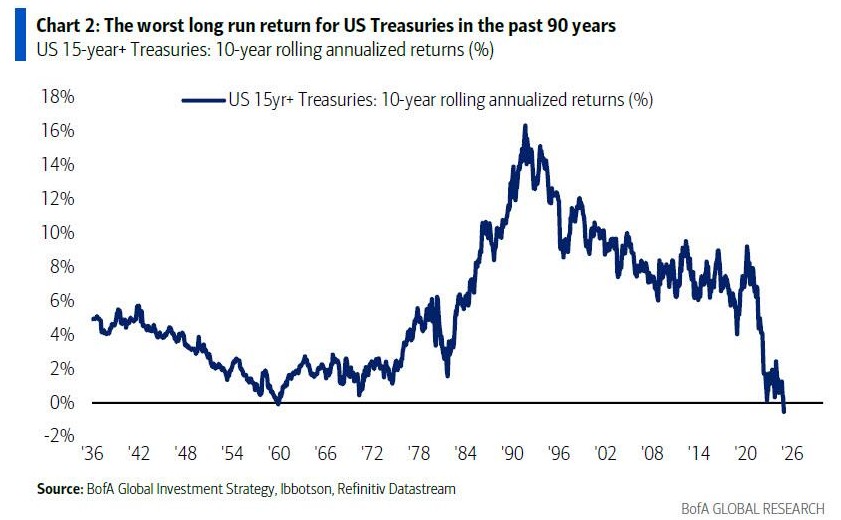

“全球征税”落实提速:2025年港美股投资者密集收到境外所得补税通知

今年3月以来,不少投资港股美股的中国居民收到当地税务部门通知,被提示自查个人境内外所得并及时进行纳税申报。在社交平台上,...

AI基础设施新贵CoreWeave遭遇估值警报,投资者该进还是退?

CoreWeave:AI基础设施明星股的估值隐忧 AI基础设施领域的明星企业 CoreWeave(NASDAQ: CRW...